«Ракета» — биржевой эксперимент в реальном времени. Два счета — инвестиционный и трейдерский, два управляющих — консерватор и спекулянт. По будням они совершают сделки, а на выходных обсуждают, чем запомнилась неделя, с гостем — экспертом рынка или частным инвестором. Душевный разговор и конкретные инвестидеи (не являющиеся рекомендациями) каждое воскресенье в 18:00 в Telegram @themoscowdailynews.

О личном пути в инвестициях

Я познакомился с финансовыми рынками в 2008 году, когда информации по теме было очень мало. Я начал с Forex, но со временем понял, что постоянно нахожусь около нуля, при этом торговля создает напряженный эмоциональный фон: можно поймать маржин колл, просто отойдя попить чай. Я захотел стабильности, начал читать книги по инвестициям и в 2010 году открыл свой первый счет как инвестор. Я влюбился в инвестиции, и, честно скажу, это в определенной степени стало одним из смыслов моей жизни.

Я отдаю предпочтение российским дивидендным бумагам, но не ограничиваюсь каким-то одним подходом. В моем портфеле есть «МТС», «Сегежа», «Интер РАО». В 2020 году я заинтересовался американским рынком, где в основном ставлю на консервативные идеи: в моем портфеле есть фармацевты Merck & Co и Pfizer, Coca-Cola, Procter&Gamble, Kimberly-Clark. Из последних покупок могу отметить газотранспортную компанию Kinder Morgan c 6% дивидендной доходности.

Об особенностях дивидендной стратегии

Дивидендная стратегия позволяет радоваться в «черные» дни на рынке, потому что есть шанс купить акции дешевле. Во вторник утром я проснулся в 7:30 и увидел, что «Газпром» и «Сбер» пробили нижние планки. Накануне, в понедельник, я смотрел на рынок, на новостной фон и не предпринимал никаких действий. Вечером я определил план покупок на случай дальнейшего падения и во вторник просто брал бумаги по намеченному плану. К 10 утра, когда рынок скорректировался, я понял, что все сделал правильно. Те, кто проснулись позже, проклинали Мосбиржу, которая не смогла обеспечить должную ликвидность на утренних торгах, но я был благодарен ей за такую возможность.

Самое главное, я ориентировался не только на дневной, но и на недельный график — на нем паники не было и близко, часовой график, конечно, мог испугать. Открывайте график шире, гасите эмоции.

О принципах выбора компаний

Я вношу данные нескольких десятков компаний, за которыми слежу, в отдельный файл. Каждый квартал я обновляю их финансовые результаты, читаю презентации, участвую в онлайн-конференциях для инвесторов и публикую их тезисы у себя в Telegram-канале, чтобы можно было вернуться и перечитать, что ожидает менеджмент, какие риски он видит. Я не принимаю решение в одночасье, сначала долго анализирую компанию, затем она попадает в мой watch list.

Однозначного ответа на вопрос «как выбирать компании» нет, это комплекс факторов, много потраченного времени, интуиция, которая с годами развивается.

О фаворитах на российском рынке

Для меня самая успешная инвестидея 2021 года — «Газпром». Я наращивал позиции с 2012 года, когда его дивидендная доходность была скромной и многие говорили, что не стоит тратить на него время. Последние годы дивидендная политика компании на глазах стала меняться в лучшую сторону, сейчас она распределяет в виде дивидендов до 50% чистой прибыли.

С началом пандемии я «набросился» на нефтяников, которые всегда казались мне дорогими: покупал «Новатэк», «Лукойл» и «Роснефть». Прекрасно показывает себя «Газпромнефть», это отличная компания с растущим бизнесом, фундаментально она очень сильна. Из перспективных могу отметить лесопромышленный холдинг «Сегежа», акционером которого я стал летом 2021 года.

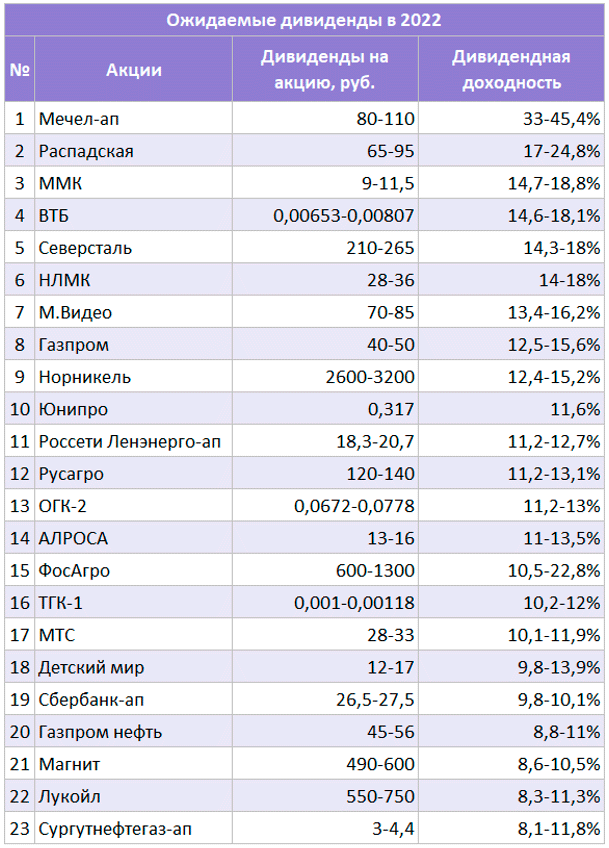

Во вторник я хотел докупить привилегированные акции «Сбера», которые уже есть в моем портфеле, но они не дошли до моих целевых уровней. В итоге я купил «ВТБ», потому что хочется верить, что он покажет двузначную дивидендную доходность. В финансовом секторе я также присматриваюсь к «Мосбирже», а в технологическом — к «Яндексу».

Об участии в IPO

Я радуюсь, когда на российских биржах появляются новые компании, — это хорошо, значит, рынок взрослеет. Но я стараюсь дожидаться коррекций для того, чтобы покупать бумаги по справедливой цене. Яркий пример — «Совкомфлот», который разместился с трехзначным ценником (105 рублей за акцию). Сейчас он стоит немногим более 75 рублей, и долгосрочные инвесторы могут начинать на него поглядывать. В зарубежных IPO я не участвую — не хватает времени разбираться, а покупать компанию просто из-за красивой презентации не хочется.

Об инфляции и процентных ставках

Поднятие процентной ставки — ожидаемое событие, в феврале – марте мы увидим еще одно повышение, может быть, не такое сильное. ЦБ ожидает замедления инфляции до 4% к концу 2022 года, достигнуть такого уровня без радикальных мер не удастся. Я считаю, что в следующем году инфляцию удастся погасить.

Мой план — следить за словесными интервенциями ЦБ и чиновников, чтобы поймать пик роста ставок. Когда мы почувствуем, что находимся вблизи разворота, окончания роста процентных ставок, можно будет смело покупать бумаги с ранее известным дивидендным потоком (например, «МТС», «Юнипро»), будут интересны облигации, потому что по ним можно будет зафиксировать доходность 8–9,5% на месяцы и годы вперед. Я планирую подбирать ОФЗ в феврале – марте. Облигации для меня — это относительно скучно, мне нравится здоровый адреналин на рынке, а ОФЗ — это временное хранилище денежных средств, в них я пережидаю время, чтобы купить хорошие акции.

Советы начинающим инвесторам от Юрия Козлова

Не гонитесь за быстрой прибылью. Не шортите — вы же инвестор. Избегайте плеч, чтобы не познакомиться с первым маржин коллом.

Следуйте своей торговой стратегии. Например, у меня есть правило: доля одной бумаги в портфеле не должна быть больше 10%.

Не продавайте бумаги, потому что завтра будет хуже, а покупайте, потому что завтра будет лучше. Нужно пережить несколько кризисов, распродаж, чтобы воспитать это в себе.

Регулярно пополняйте брокерский счет. Положив на него 100 тыс. рублей, вы вряд ли станете миллионером за пару лет. Откладывайте немного с каждой зарплаты, и вы будете получать удовольствие от того, как растет ваш дивидендный поток.

Не покупайте бумаги только потому, что их котировки обвалились. Некоторые считают, что, если компания стоила 100 рублей год назад, а сегодня стоит 1 рубль, значит, надо покупать. Это ошибка новичка. Покупайте бумаги исходя из фундаментальных расчетов, а не только глядя на котировки.

Смотрите на новостной фон вокруг компании. Многие любят мультипликаторы, я тоже их смотрю, но мультипликаторы — это зеркало заднего вида.

Избегайте компаний с высокой долговой нагрузкой — рост ставок будет для них болезненным.

Проект «Ракета» — не более чем биржевой эксперимент, наблюдения и идеи трейдеров, озвучиваемые в эфирах и на сайте «Московские новости», не являются инвестиционными рекомендациями. Мы несем ответственность только за свои убытки :)