Если бы Нил Гейман писал свой знаменитый роман «Американские боги» не в 2001 году, а сегодня, то одним из новых богов, наравне с богом интернета и богом масс-медиа, был бы обязательно бог IPO, ну или, по крайней мере, бог инвестиций через мобильные приложения. Впрочем, чем не идея для второй части книги под названием «Не только американские боги»?

Вниз, снова вниз — и вверх: IPO как личный опыт

Летом 2019 года я впервые решила попробовать поучаствовать в IPO. Это было IPO китайского стриминга для геймеров DouYu. На тот момент у меня уже был статус квалифицированного инвестора, опыт в инвестициях и понимание того, во что я хочу вкладываться, а во что — нет. Я прочитала отчет аналитиков, посмотрела на показатели (стриминг рос многообещающими темпами) и решила, что готова.

Размещение оказалось крайне неудачным, и акции DouYu на бирже начали стремительно падать. Но я как идейный инвестор решила держать бумаги дальше, даже несмотря на отрицательный результат. В итоге спустя год акции DouYu вдруг выстрелили вверх. Появилась новость о том, что китайский IT-гигант Tencent решил провести слияние DouYu с его главным конкурентом Huya — и создать таким образом одного большого стриминг-провайдера в Китае.

Я наконец увидела прибыль после года убытков. Акции DouYu стремительно начали расти, а российские телеграм-каналы про инвестиции подарили читателям замечательную лингвистическую шутку про то, как должна называться новая компания: DouYu+Huya=Dohuya.

Впрочем, 2019 год действительно можно было назвать плохим годом для IPO. По подсчетам Wall Street Journal, акции большинства компаний, вышедших на биржу, в конце года существенно подешевели по сравнению с тем, сколько они стоили в день размещения. А общее количество проведенных IPO оказалось меньше, чем годом ранее, — 233 в 2019-м против 255 в 2018-м.

Ситуацию изменил 2020 год, который вернул инвесторам веру в IPO. Так, за первые 10 месяцев 2020 года было проведено уже 344 IPO. Это самый высокий показатель за последние 20 лет. Больше IPO за всю историю фондового рынка было проведено только в 2000 году — их было 397, но эту аномалию легко объяснить бумом доткомов.

IPO на Мосбирже

Буквально месяц назад в России случилось то, чего не случалось целых 3 года, — на Мосбирже прошло IPO. В сентябре на биржу вышел «Совкомфлот», гигант морских грузоперевозок. Это IPO к тому же стало первым размещением российской госкомпании с 2013 года.

Всего через свое размещение «Совкомфлот» привлек 43 млрд рублей. А вот для инвесторов IPO прошло не совсем удачно: акции обвалились в первый день торгов. Но это не главное. Главное — что это было первое российское IPO «в смартфоне», благодаря чему «Совкомфлоту» удалось привлечь огромное количество частных инвесторов.

«Российские брокеры впервые дали возможность широкому кругу частных инвесторов участвовать в размещении через мобильные инвестиционные приложения, в один клик», — сказал предправления Мосбиржи Юрий Денисов в интервью Reuters.

В результате около 15% всех размещенных акций — общей стоимостью 6 млрд рублей — были приобретены частными инвесторами. Пресс-служба «ВТБ. Мои Инвестиции» даже заявила о том, что через их мобильное приложение частные инвесторы подали 40 тыс. заявок для участия в IPO Совкомфлота. В «Тинькофф Инвестициях» в этом размещении участвовали десятки «тысяч клиентов», сообщила пресс-служба Тинькофф Банка.

Но этим дело не кончилось. Следом, в конце октября, на Мосбирже состоялось еще одно IPO — акции разместила Группа «Самолет», известный застройщик. Всего, по словам руководителя Мосбиржи Юрия Денисова, есть несколько компаний с планами по IPO на Мосбирже, «ожидается три-пять новых имен в Москве в ближайшие несколько кварталов».

«Новый виток развития темы IPO в 2020-м — это размещения на Московской бирже, которые стали доступны уже всем инвесторам», — подтверждает Кирилл Фатеев, руководитель управления разработки инвестиционных продуктов в «Тинькофф Инвестициях».

На сцену выходят брокеры

Первопроходцем в сервисах IPO для розничных инвесторов в России стал «Фридом Финанс», который сделал себе бренд и состояние на этом бизнесе в 2018 году. Буквально за год из небольшого брокера «Фридом» превратился в бизнес стоимостью $1 млрд — и провел собственное IPO на Nasdaq в октябре 2019 года. Сейчас «Фридом Финанс» оценивается инвесторами уже в $1,6 млрд.

Потом предлагать IPO своим клиентам стали и другие брокеры, работающие с розничными клиентами. Так, доступ к IPO клиенты «Тинькофф Инвестиций» получили в начале 2019 года: «Ориентировались на клиентов, а не на конкурентов: многих интересовало участие в IPO американских и китайских компаний. Опцию добавили на тарифе «Премиум» для квалифицированных инвесторов, на запуске клиенты получили возможность участвовать в IPO китайского сервиса Yunji и американского производителя прозрачных кап SmileDirectClub», — рассказывает Кирилл Фатеев.

Старожил рынка, брокер «Финам» начал предлагать клиентам участвовать в российских и иностранных IPO с начала 2020 года и уже предоставил доступ к двум десяткам. «Все размещения разные, какие-то вызывают заметно более высокий интерес инвесторов, какие-то — существенно меньший, но в среднем в каждом IPO клиенты подают от нескольких десятков до нескольких сотен заявок», — рассказал Константин Молчанов, руководитель управления поддержки и развития проектов «Финама».

Одной из главных «загвоздок» IPO для инвесторов всегда был долгий локап-период, как правило, несколько месяцев сразу после IPO, в течение которых крупным инвесторам нельзя продавать акции компании. Это сделано для того, чтобы в случае роста инвесторы не начали сразу продавать акции и не обрушили их курс.

Но сейчас многим российским брокерам, которые работают с розничными инвесторами, удалось это ограничение обойти. Например, в «Тинькофф» и «Финаме» есть возможность продажи в первый же день торгов. То есть частные инвесторы могут почти моментально фиксировать прибыль в случае роста акций разместившихся компаний и не ждать завершения локап-периода.

По словам Константина Молчанова, во второй половине 2020 года размещения происходят регулярно, и это следует считать успехом для организаторов. «В то же время именно «бумом» я бы текущую конъюнктуру не назвал. У индустрии IPO еще все впереди, пока это нишевый сервис, массовому инвестору он не до конца понятен и не всегда доступен», — говорит он. По его словам, спрос исходит по большей части со стороны опытных инвесторов, но брокер уже думает, как сделать сервис IPO доступнее.

4 года инвестиций в России

Буквально за 4 года вседоступность инвестиций изменила финансовые привычки миллионов людей. Если сравнить рынок инвестиций в России в 2016 и в 2020 году, то у вас неизбежно возникнет ощущение, что вы прокатились в машине времени на очень высокой скорости.

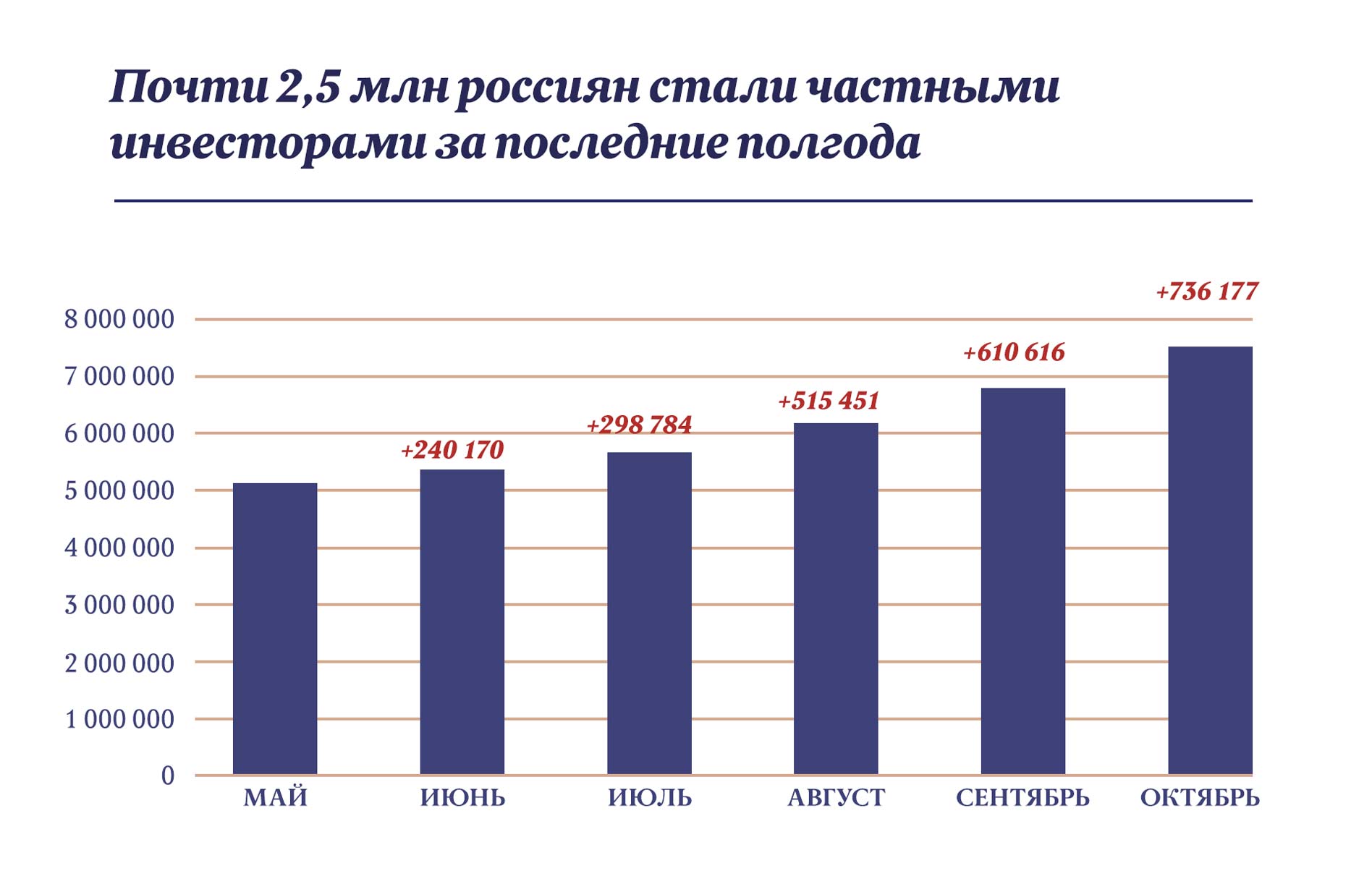

Так, в 2016 году на Мосбирже было всего открыто 1,1 млн уникальных счетов, а на рынке лидировали классические брокеры с 20-летним стажем: «Финам», «Атон», БКС — с премиальными клиентами, которые отдавали деньги в управление. К концу октября 2020 года на Мосбирже было открыто уже 7,5 млн уникальных счетов — и почти 7 млн из них приходится на трех крупнейших игроков, которыми стали розничные банки «Тинькофф» (3 млн), «Сбер» (2,8 млн) и ВТБ (1 млн).

В 2016 году было бы сложно поверить в то, как сильно сейчас разогнался рынок частных инвестиций. Судя по статистике Мосбиржи, за сентябрь количество новых брокерских счетов увеличилось на 600 тыс. в месяц. Это 30 тыс. новых счетов за один рабочий день.

С такими темпами к концу 2020 года общее число розничных инвесторов в России может достигнуть 10 млн уже в начале 2021 года. И это уже не только премиальные клиенты на кожаных диванах, это целая армия таксистов, менеджеров, вахтовиков и студентов, у которых установлено мобильное приложение для инвестиций. И почти все эти люди инвестируют сами, без подсказок управляющих и аналитиков.

Вариант для самых хитрых: IPO без IPO

Тот факт, что на Мосбирже до «Совкомфлота» за 3 года не прошло ни одного IPO, вовсе не говорит о том, что российские компании их не проводили. Напротив, они делали это довольно активно — но акции свои предпочитали выпускать в основном на американских биржах. Так, в мае 2019 года прошло громкое и успешное IPO рекрутингового сайта HeadHunter на бирже Nasdaq.

А вот в сентябре 2020 года тот же самый HeadHunter разместил свои расписки на Мосбирже. По факту за счет такого листинга акции стали доступны широкому кругу российских инвесторов, да еще и в рублях. По такой же схеме в июле 2020 года провела листинг своих акций компания Mail.ru Group, акции которой до этого торговались только на Лондонской бирже. А в октябре 2020-го онлайн-ритейлер Ozon заявил о том, что сразу после IPO в США планирует провести вторичный листинг на Мосбирже.

Всего на Мосбирже 14 компаний, которые провели IPO за рубежом, но потом стали торговаться в России посредством вторичного листинга через расписки. «Компаниям такой расклад очень выгоден: у них возрастает объем торгов», — комментирует Артем Калинин, управляющий активами в Leon Family Office.

Например, по данным Мосбиржи, после вторичного листинга Mail.ru в Москве общий объем торгов их акциями вырос в 15 раз, а объемы торгов здесь уже значительно превышают объемы в Лондоне. В пресс-службе Mail.ru подтвердили, что объем торгов действительно существенно увеличился после листинга расписок на Мосбирже.

Получается, что вторичный листинг на Мосбирже — это фактически «IPO без IPO». С одной стороны, у компаний появляется возможность привлечь дополнительный трафик из новых инвесторов и получить ликвидность, с другой — в плюсе и сами российские инвесторы. Они под видом листинга получают возможность торговать интересными акциями, которые раньше были им недоступны.

Первичное размещение облигаций — еще один аналог IPO

Вы можете себе представить, что деньги инвесторов привлекает мясной магазин или, скажем, ларек с шаурмой? И тем не менее такие размещения состоялись в России — их провели торговый дом «Мясничий» и новосибирская сеть фастфуда «Дядя Денер». Только речь идет о размещении не акций, а облигаций.

«Дело в том, что первичное размещение облигаций технически гораздо проще организовать, чем то же IPO. Для IPO нужно не только потратить много времени, привлечь много участников, организаторов, андеррайтеров, биржу, но и обладать довольно большим бюджетом на организацию этого процесса», — объясняет Артем Калинин, управляющий активами в Leon Family Office.

Облигации разместить гораздо проще и дешевле, чем акции, поскольку они представляют собой долговое обязательство: через облигации компании попросту занимают у инвесторов деньги в долг под стабильный процент. И этот процент регулярно выплачивается держателям облигаций в виде купона. Сейчас в России проходят первичные размещения облигаций под довольно привлекательный процент: купонная доходность может достигать 9–13% годовых.

Артем Калинин

Управляющий активами в Leon Family Office

«Согласно данным статистики, бум рынка первичных размещений облигаций пришелся скорее на 2019 год», — говорит Елена Авдоничева, начальник отдела долговых рынков России и стран СНГ в агентстве Cbonds. По данным Cbonds, за 10 месяцев 2019 года компании провели 213 таких размещений на 1,47 трлн рублей по сравнению с 85 размещениями на 383,6 млрд рублей в 2018 году. В 2020 году за 10 месяцев компании провели 181 первичное размещение облигаций на 1,36 трлн рублей.

«Можно предположить, что снижение объемов новых размещений могло быть вызвано в том числе пандемией, так как отдельные эмитенты, например пострадавших отраслей, могли отложить размещения и не планируют выходить на рынок до окончания пандемии», — комментирует Елена Авдоничева.

«Самые успешные размещения облигаций среди клиентов «Тинькофф» — это июльское размещение «МаксимаТелеком», оператора Wi-Fi в московском метро, и только что закончившееся размещение «Софтлайн», российской IT-компании», — рассказывает Евгений Дорофеев, руководитель отдела инвестиционных продуктов «Тинькофф Инвестиций». В этих размещениях «Тинькофф» выступал в качестве соорганизатора.

Эти бумаги привлекли интерес инвесторов благодаря сочетанию нескольких факторов: понятная бизнес-модель компании, растущие финансовые показатели и перспектива роста стоимости облигаций за счет положительной переоценки их кредитного качества».

Евгений Дорофеев

Руководитель отдела инвестиционных продуктов «Тинькофф Инвестиций»

В общей сложности с начала года клиенты «Тинькофф Инвестиций» могли принять участие в 15 размещениях облигаций. Почти в каждом размещении участвует более тысячи клиентов. А всего клиентов, принявших участие хотя бы в одном первичном размещении, на сегодняшний день уже более 50 тысяч.

«Можно отметить, что тенденция заметно усилилась к концу года и продукт набирает все большую популярность», — комментирует Евгений Дорофеев. Аналитики «Тинькофф» считают это направление перспективным и видят большой спрос инвесторов на облигации в период низких процентных ставок. «И, в особенности, интерес к первичным размещениям, когда облигации можно приобрести по их номинальной стоимости», — добавляет Евгений Дорофеев.